O czym pamiętać wystawiając i rozliczając duplikaty faktur?

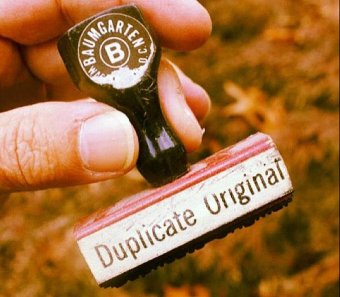

Z wystawieniem duplikatu faktury mamy do czynienia w sytuacji, w której oryginał zaginie lub dojdzie do jego zniszczenia. Co do zasady duplikat faktury jest wystawiany przez sprzedawcę określonego towaru lub usługi na wniosek jego nabywcy. Może jednak okazać się, że prawo do wystawiania faktury ma nabywca. W takim przypadku również on wystawia ewentualne duplikaty. Kiedy wolno wystawić duplikat faktury?

Z wystawieniem duplikatu faktury mamy do czynienia w sytuacji, w której oryginał zaginie lub dojdzie do jego zniszczenia. Co do zasady duplikat faktury jest wystawiany przez sprzedawcę określonego towaru lub usługi na wniosek jego nabywcy. Może jednak okazać się, że prawo do wystawiania faktury ma nabywca. W takim przypadku również on wystawia ewentualne duplikaty. Kiedy wolno wystawić duplikat faktury?

Zasady regulujące wystawianie duplikatu faktury zostały zawarte w ustawie o VAT. Przyjmują one, że w sytuacji, w której faktura zaginie albo ulegnie zniszczeniu, obowiązek ponownego wystawienia faktury spoczywa na podatniku lub osobie trzeciej pod warunkiem, że została przez niego upoważniona. Jeśli to nabywca doprowadził do zagubienia lub zniszczenia faktury, zgodnie z literą prawa powinien on skierować wniosek do wystawcy faktury pierwotnej o wystawienie duplikatu w oparciu o dane, którymi dysponuje podatnik.

Przepisy nie przewidują specjalnych zaleceń odnoszących się do formy, w jakiej wyrażony zostanie wniosek o duplikat. W praktyce dopuszczalne jest więc zastosowanie w tym celu prośby ustnej, choć nic nie stoi też na przeszkodzie temu, aby złożony został wniosek na piśmie. Te same przepisy mówią o tym, że nabywca wystawia fakturę jeszcze raz na wniosek podatnika zgodnie z danymi, które są w jego posiadaniu oraz zgodnie z tymi, którymi dysponuje podatnik. Te same przepisy dają też prawo do ponownego wystawienia faktury organowi egzekucyjnymi oraz komornikowi sądowymi. Istnieje przy tym zarówno możliwość wystawienia faktury zgodnie z danymi, które znajdują się w fakturze posiadanej przez nabywcę lub dłużnika oraz zgodnie z danymi będącymi w posiadaniu organu egzekucyjnego, gdy wniosek jest składany przez dłużnika lub nabywcę. Bez względu na to, kto ją wystawia, przepisy przewidują, że faktura wystawiona po raz kolejny powinna zawierać zarówno wyraz „duplikat”, jak i datę jej wystawienia. Jeśli więc fakturę wystawia sprzedawca odpowiadając w ten sposób na wniosek nabywcy, w dokumencie muszą znaleźć się dane identyczne, jak te, które pojawiły się w fakturze pierwotnej, ale z określeniem „duplikat”.

W praktyce taka faktura ma za zadanie odtwarzanie treści dokumentu zniszczonego lub zagubionego, dokumentuje bowiem te samo zdarzenie gospodarcze, którego dotyczyła faktura pierwotna. Faktura wystawiona ponownie jest też taką samą podstawą do odliczenia podatku naliczonego. Zagadnienia związane z terminem odliczenia VAT z duplikatu faktury Analiza przepisów o VAT uświadamia nam, że nie wskazują one w sposób szczególny tego, w jakim terminie konieczne jest odliczenie podatku VAT z duplikatu faktury. W praktyce oznacza to, że zastosowanie znajdują zasady ogólne. Przyjmuje się więc, że odliczenie VAT może być dokonane za okres, w którym obowiązek podatkowy powstał u sprzedawcy, choć nie wcześniej niż w rozliczeniu za okres, w którym faktura trafiła do podatnika. Jeśli podatnik nie dokonał odliczenia VAT w tym terminie, ma na to czas w dwóch kolejnych okresach rozliczeniowych. Tu warto mieć na uwadze, że w przypadku niektórych czynności ustawodawca przewiduje szczególne terminy odliczenia, o których nabywcy duplikatu nie wolno zapominać. Podkreślić należy również to, że termin „dwóch kolejnych okresów rozliczeniowych” jest interpretowany jako liczony od okresu, w którym spełnione zostaną łącznie przesłanki do odliczenia.

Nieco inaczej sytuacja przedstawia się wówczas, gdy do obniżenia podatku należnego o naliczony nie dojdzie w deklaracjach za jeden z dwóch kolejnych okresów rozliczeniowych. W takim przypadku podatnik może dokonać odliczenia jedynie w oparciu o korektę deklaracji podatkowej za miesiąc, w którym wszedł w posiadanie duplikatu faktury. W praktyce oznacza to, że korekta jest dokonywana za pierwszy okres rozliczeniowy, w którym spełnione zostały przez podatnika wszystkie warunki niezbędne do dokonania odliczenia, jednak nie później niż w ciągu 5 lat liczonych od początku roku, w którym podatnik zyskał prawo do obniżenia kwoty podatku należnego.

Z nieco innymi przepisami mamy do czynienia wówczas, gdy przystępujemy do rozliczania duplikatów faktur w sytuacji, w której faktura pierwotna dotarła do nabywcy, została jednak przez niego zagubiona lub zniszczona. W takim przypadku datą jej otrzymania jest data otrzymania faktury pierwotnej i właśnie w tym miesiącu, kwartale lub w jednym z dwóch kolejnych okresów rozliczeniowych (w zależności od wymogów przepisów szczegółowych) podatnik może dokonać odliczenia VAT. Sama data otrzymania duplikatu jest więc bez znaczenia. Pomocna może okazać się zwłaszcza interpretacja indywidualna z 24 września 2014 roku wydana przez Dyrektora Izby Skarbowej w Poznaniu. Uznał on, że, co do zasady, duplikaty faktur mogą być podstawą do odliczenia podatku naliczonego, gdy jednak podatnik otrzymał faktury pierwotne, obowiązują terminy określone w art. 86 ust. 10 i ust. 10b pkt 1 ustawy. O odliczeniu podatku naliczonego z wystawionych duplikatów w terminie ich dostarczenia można więc mówić jedynie w sytuacji, w której podatnik nie otrzymałby faktury pierwotnej. Jeśli zatem mamy do czynienia z sytuacją, w której podatnik wystąpił o wystawienie duplikatu faktury VAT ze względu na to, że zgubił lub zniszczył fakturę pierwotną, musi liczyć się z tym, że niekiedy odliczenie VAT będzie realizowane jedynie poprzez korektę deklaracji. Podstawa prawna Ustawa z dnia 11.03.2004 r. o VAT

Z nieco innymi przepisami mamy do czynienia wówczas, gdy przystępujemy do rozliczania duplikatów faktur w sytuacji, w której faktura pierwotna dotarła do nabywcy, została jednak przez niego zagubiona lub zniszczona. W takim przypadku datą jej otrzymania jest data otrzymania faktury pierwotnej i właśnie w tym miesiącu, kwartale lub w jednym z dwóch kolejnych okresów rozliczeniowych (w zależności od wymogów przepisów szczegółowych) podatnik może dokonać odliczenia VAT. Sama data otrzymania duplikatu jest więc bez znaczenia. Pomocna może okazać się zwłaszcza interpretacja indywidualna z 24 września 2014 roku wydana przez Dyrektora Izby Skarbowej w Poznaniu. Uznał on, że, co do zasady, duplikaty faktur mogą być podstawą do odliczenia podatku naliczonego, gdy jednak podatnik otrzymał faktury pierwotne, obowiązują terminy określone w art. 86 ust. 10 i ust. 10b pkt 1 ustawy. O odliczeniu podatku naliczonego z wystawionych duplikatów w terminie ich dostarczenia można więc mówić jedynie w sytuacji, w której podatnik nie otrzymałby faktury pierwotnej. Jeśli zatem mamy do czynienia z sytuacją, w której podatnik wystąpił o wystawienie duplikatu faktury VAT ze względu na to, że zgubił lub zniszczył fakturę pierwotną, musi liczyć się z tym, że niekiedy odliczenie VAT będzie realizowane jedynie poprzez korektę deklaracji. Podstawa prawna Ustawa z dnia 11.03.2004 r. o VAT

Zostaw komentarz